Bạn đã biết thuế cho thuê nhà phải đóng gồm những loại thuế nào chưa? Kinh doanh cho thuê nhà, mặt bằng, cửa hàng, nhà xưởng,... tại các thành phố lớn như Hà Nội và Thành phố Hồ Chí Minh đã trở thành một hoạt động rất phổ biến. Và khi doanh thu từ công việc cho thuê này đạt đến mức qui định, người cho thuê nhà phải tuân thủ nghĩa vụ nộp các khoản thuế theo luật định.

Vậy cá nhân khi cho thuê nhà phải nộp những loại thuế nào? Cách tính thuế cho thuê nhà như thế nào? Thu nhập từ cho thuê nhà chịu thuế gì? Trong bài viết này, Elite Real Estate sẽ trình bày các thông tin liên quan đến câu hỏi trên, đồng thời hướng dẫn bạn cách tính thuế cho thuê nhà chi tiết. Hãy cùng theo dõi nhé!

Thu nhập từ cho thuê nhà chịu thuế gì?

Cho thuê nhà có phải đóng thuế không là một trong những câu hỏi được rất nhiều quý độc giả quan tâm. Dựa theo quy định tại khoản 7 của Điều 1 trong Thông tư số 119/2014/TT-BTC và khoản 3 của Điều 1 trong Thông tư số 100/2021/TT-BTC, nghĩa vụ nộp các loại thuế khi cho thuê nhà được điều chỉnh dựa trên mức doanh thu.

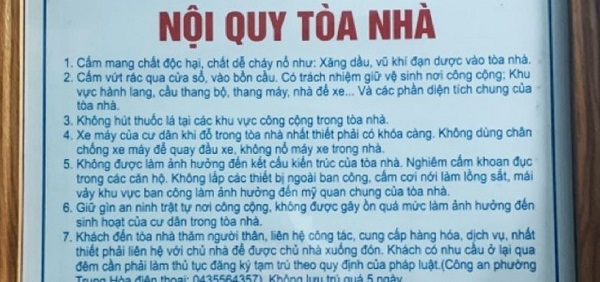

Những loại thuế cho thuê nhà mà cá nhân phải nộp (Nguồn Internet)

Trong trường hợp cá nhân kinh doanh cho thuê nhà ở hoặc phòng trọ và thu về doanh thu trong năm dương lịch vượt qua ngưỡng 100 triệu đồng, sẽ phải thực hiện nộp lệ phí môn bài, thuế thu nhập cá nhân và thuế giá trị gia tăng.

Thuế môn bài

Theo quy định hiện hành của pháp luật, đối tượng áp dụng đóng thuế môn bài khi cho thuê nhà cùng cách tính thuế được xác định như sau.

Đối tượng nộp thuế

Dựa trên quy định tại khoản 7 Điều 1 của Thông tư 119/2014/TT-BTC liên quan đến việc xác định nguyên tắc khai thuế như sau:

- Các hộ gia đình cũng như cá nhân sở hữu tài sản cho thuê, phải tuân thủ yêu cầu khai báo và nộp các khoản thuế liên quan, bao gồm thuế giá trị gia tăng, thuế thu nhập cá nhân và thuế môn bài theo hướng dẫn được cung cấp bởi cơ quan thuế.

- Trường hợp hộ gia đình và cá nhân có tài sản được sử dụng cho thuê có mức thu nhập thu được từ hoạt động này dưới một trăm triệu đồng trong năm hoặc thu nhập trung bình một tháng dưới 8,4 triệu đồng trong năm, sẽ không phải khai báo và nộp thuế giá trị gia tăng, thuế thu nhập cá nhân. Hơn nữa, cơ quan thuế sẽ không thực hiện cấp hóa đơn lẻ đối với trường hợp này.

Cá nhân thuộc diện đóng thuế phải nộp thuế môn bài cho thuê nhà (Nguồn Internet)

Như vậy, nếu doanh thu từ việc cho thuê nhà của cá nhân khi vượt qua mức 100 triệu đồng hàng năm sẽ phải nộp thuế môn bài. Số tiền thuế môn bài sẽ phụ thuộc vào số vốn điều lệ được ghi trong giấy phép kinh doanh cùng với mức doanh thu trung bình hàng năm của hộ đó.

Lưu ý: Trong trường hợp doanh thu từ việc cho thuê phát sinh trong 6 tháng đầu năm thì cá nhân hoặc hộ gia đình sẽ nộp thuế cho cả năm. Tuy nhiên, đối với các hợp đồng thuê nhà mà phát sinh trong 6 tháng cuối năm (từ ngày 1/7), mức thuế môn bài sẽ chỉ đóng bằng một nửa tổng số thuế môn bài trong cả năm.

Ví dụ: Nếu bạn bắt đầu cho thuê nhà từ tháng 11 và ước tính doanh thu bình quân đạt 200 triệu đồng/năm thì mức thuế môn bài mà bạn cần nộp sẽ được tính như sau: (300.000) x (1/2) = 150.000 đồng.

Cách tính thuế môn bài

Thuế môn bài được xác định dựa vào doanh thu hàng năm thu được từ hoạt động cho thuê nhà. Cụ thể, điều này được quy định tại Điều 4 Khoản 2 của Nghị định-Luật số 139/2016/NĐ-CP đã được sửa đổi, bổ sung thêm tại Điều 1 Điểm a của Nghị định-Luật số 22/2020/NĐ-CP. Mức thu lệ phí môn bài đối với cá nhân cho thuê nhà sẽ được áp dụng như sau:

|

Doanh thu |

Thuế môn bài |

|

Trên 500 triệu đồng/năm |

1 triệu đồng/năm |

|

Trên 300 đến 500 triệu đồng/năm |

500.000 đồng/năm |

|

Trên 100 đến 300 triệu đồng/năm |

300.000 đồng/năm |

Trong đó:

- Cá nhân, nhóm cá nhân, hộ gia đình, địa điểm sản xuất, kinh doanh (không được miễn lệ phí môn bài) nếu hoạt động kinh doanh sản xuất trong 6 tháng đầu năm sẽ nộp lệ phí môn bài cho cả năm, còn hoạt động kinh doanh sản xuất trong 6 tháng cuối năm thì nộp 50% mức thuế môn bài của cả năm.

- Người nộp lệ phí môn bài có thể gửi văn bản thông báo tạm ngừng hoạt động sản xuất, kinh doanh trong năm dương lịch (từ ngày 01/01 đến ngày 31/12) cho cơ quan thuế trực tiếp quản lý hoặc cơ quan đăng ký kinh doanh. Trong trường hợp này, họ sẽ được miễn nộp lệ phí môn bài năm tạm ngừng kinh doanh, miễn là văn bản thông báo đã được gửi trước thời hạn nộp lệ phí (ngày 30/01 hàng năm) và chưa có lệ phí môn bài nào đã được nộp cho năm tạm ngừng hoạt động sản xuất, kinh doanh.

- Nếu không thỏa mãn điều kiện được nêu trên khi tạm ngừng hoạt động sản xuất, kinh doanh thì sẽ phải nộp thuế môn bài cả năm.

Cách tính thuế môn bài (Nguồn Internet)

Lưu ý: Trong năm đầu tiên tham gia hoạt động sản xuất, kinh doanh, cá nhân sẽ được miễn lệ phí môn bài.

Thuế thu nhập cá nhân

Theo quy định hiện hành của pháp luật, đối tượng áp dụng đóng thuế thu nhập cá nhân cho thuê nhà cùng cách tính thuế được xác định như sau.

Đối tượng nộp thuế

Dựa trên quy định tại khoản 3 của Điều 1 trong Thông tư 100/2021/TT-BTC (có hiệu lực từ ngày 01/01/2022), trong trường hợp cá nhân chỉ thực hiện cho thuê tài sản và thời gian cho thuê không kéo dài cả năm, khi phát sinh doanh thu từ việc cho thuê với mức dưới 100 triệu đồng/năm sẽ không cần nộp thuế giá trị gia tăng và thuế thu nhập cá nhân.

Khi bên thuê trả tiền thuê tài sản trước cho nhiều năm thì việc xác định xem cá nhân có phải nộp thuế hay không nộp thuế phụ thuộc vào doanh thu từ khoản tiền trả một lần trong năm dương lịch.

Đối tượng áp dụng đóng thuế thu nhập cá nhân cho thuê nhà (Nguồn Internet)

Như vậy, nếu tổng doanh thu trong một năm của cá nhân cho thuê tài sản vượt qua 100 triệu đồng, họ sẽ phải thực hiện nộp thuế, bao gồm cả thuế thu nhập cá nhân và thuế giá trị gia tăng. Tổng doanh thu phát sinh trong năm dương lịch từ các hợp đồng cho thuê nhà chính là doanh thu được áp dụng để tính thuế.

Cách tính thuế

Mức điều chỉnh thuế chi tiết dựa trên danh mục ngành nghề được nêu tại Phụ lục 1. Về tỷ lệ thuế giá trị gia tăng và thuế thu nhập cá nhân (TNCN) áp dụng cho hộ và cá nhân kinh doanh, được tính dựa trên doanh thu, xem tham khảo Văn bản số 40/2021/TT-BTC. Đối với hoạt động cho thuê nhà, phòng trọ, thuế suất thuế TNCN là 5%. Theo đó, cách tính mức thuế TNCN cho thuê nhà được áp dụng như sau:

Mức thuế TNCN phải đóng = Doanh thu tính thuế TNCN x 5%

Công thức tính mức thuế TNCN cho thuê nhà phải đóng (Nguồn Internet)

Thuế giá trị gia tăng

Theo quy định hiện hành của pháp luật, đối tượng áp dụng đóng thuế giá trị gia tăng khi cho thuê nhà cùng cách tính thuế được xác định như sau.

Quy định hiện hành của pháp luật về áp dụng nộp thuế giá trị gia tăng (Nguồn Internet)

Đối tượng nộp thuế

Cá nhân thực hiện hoạt động cho thuê nhà hoặc cho thuê tài sản sẽ phải tuân thủ quy định về nộp thuế giá trị gia tăng theo Luật Thuế giá trị gia tăng đã được điều chỉnh năm 2008. Theo khoản 2 của Điều 4 trong Thông tư 40/2021/TT-BTC, nếu cá nhân cho thuê nhà thu được doanh thu từ 100 triệu đồng trở lên trong năm dương lịch thì sẽ thuộc trường hợp phải chịu thuế giá trị gia tăng.

Cách tính thuế

Sau sự điều chỉnh, chi tiết theo danh mục ngành nghề tại Phụ lục 1, hộ kinh doanh hay cá nhân kinh doanh sẽ tiến hành tính thuế giá trị gia tăng và thuế thu nhập cá nhân dựa trên tỷ lệ phần trăm của doanh thu. Kết quả là thuế suất của thuế giá trị gia tăng sẽ tăng thêm 5%. Theo đó, cách tính thuế giá trị gia tăng áp dụng cho bên cho thuê nhà như sau:

Mức thuế giá trị gia tăng phải đóng = Doanh thu tính thuế giá trị gia tăng x 5%

Cách tính thuế giá trị gia tăng áp dụng cho bên cho thuê nhà (Nguồn Internet)

Trên đây là toàn bộ câu trả lời của Elite Real Estate về vấn đề thuế cho thuê nhà mà cá nhân phải nộp khi cho thuê nhà. Hy vọng rằng nội dung bài viết đã giải đáp được chi tiết những thắc mắc của bạn. Nếu bạn có nhu cầu hoặc quan tâm đến sản phẩm, dịch vụ cho thuê và chuyển nhượng bất động sản, hãy liên hệ ngay với Elite Real Estate, chúng tôi luôn sẵn sàng tư vấn chuyên nghiệp và tận tình nhất dành cho bạn.

THÔNG TIN LIÊN HỆ

- Địa chỉ: Tầng 05, Tòa nhà The Landmark, 5B Tôn Đức Thắng, phường Bến Nghé, Quận 1, Tp. Hồ Chí Minh

- Số điện thoại: 0908.79.9898

- Email: info@elitere.com.vn